华域汽车:低迷市场的“沙漠之花”?

分享

分享

图片来自“123RF”

作者丨钱漪

编辑丨郝秋慧

没有一个寒冬不可逾越,于行业龙头企业来说更是如此。

整车市场竞争格局扑朔迷离,头部汽车制造厂难言高下。未来,吉利长城、上汽广汽北汽究竟谁能胜出的论断恐怕无人敢下。而依托巨大存量市场,挑出一位潜在综合性国产汽车零部件企业巨头,想必毫无悬念。

在上述主机厂的供应商中能找到同一个名字:华域汽车。

相比于耳熟能详的主机厂们,作为上游汽车零部件企业,华域汽车在消费端的存在感不强,实际上,它却是一位名副其实的“隐形巨头”。2020年1月3日,华域汽车以综合市值816亿元上榜2019年中国上市公司市值500强,位列第157,与长城汽车规模大致相当。

近日,华域汽车(股票代码:600741.SH)发布2019年年度报告。财报数据显示,华域汽车全年实现营业收入1440.24亿元,同比下降8.36%;贡献64.63亿元归属母公司净利润,同比下降19.48%。同等规模量级上,华域汽车保持相对稳定的营收水平和稳中有升的毛利率水平,实属难能可贵。

短期市场走弱遇上长期行业调整,汽车与零部件行业身处变革“漩涡”。“隐形巨头”稳定良好的基因如何造就?

低调的巨头

综合市值和业务规模,华域汽车和福耀玻璃是公认领跑A股零部件板块的两位“王者”。两家做生意的路径截然不同,如果说福耀玻璃“小而精”、产业链垂直集约,那华域汽车则是“大而全”,产品带宽无出其右。

华域汽车的前身为上海巴士实业(集团)股份有限公司,1992年诞生于上海。

2009年3月,华域汽车通过与巴士股份进行资产置换的方式登陆资本市场。上汽总公司收购巴士股份,持股占比60.10%,同时将旗下独立供应汽车零部件业务注入上市公司,成为华域汽车实际控制人。

2011年10月21日,原上汽总公司持有的股份完成过户登记,华域汽车母公司正式变更为上汽集团。上汽集团的强大背书给了华域汽车与生俱来的底气。

华域汽车不甘于成为上汽集团的“影子公司”,十余年里向外“买买买”的收并购扩张从未停止,先后收购汽车饰件企业延锋伟世通、中日合资汽车照明企业小糸车灯、传动系统部件企业萨克斯动力等。

它的野心是成为全球范围内具有竞争力的综合零配件企业。

事实上,在华域汽车近来的营收结构中客户结构持续优化,上汽集团以外客户占比逐年提升。

据2019年年报披露,上汽集团以外整车客户的营业收入占比提升至43.2%,转移单一用户风险同时布局全球、分散单一区域风险,是抵御市场下行时期风险的先见之明。

合围之势

在不景气的市场环境敲打下,抗风险能力孰强孰弱显而易见。

汽车全产业链一衣带水,零部件行业受汽车行业周期的影响,遭遇大调整时期的华域汽车,同样未能独善其身实现正向增长。

年报数据显示,去年是华域汽车自2009年独立上市以来出现的首次负增长,净资产收益率创11年来新低。刨除2019年急速下行通道的负面影响,华域汽车近四年复合增长率为8.4%。

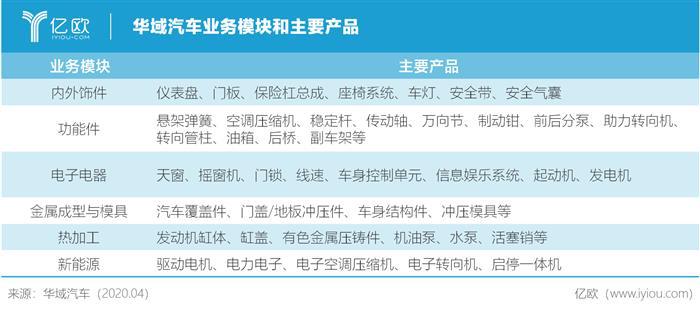

从产业链的带宽来说,华域汽车是典型“大而全”企业,产品业务模块几乎涵盖汽配上游所有模块。

报告期内,华域汽车主要业务范围包括汽车等交通运输车辆和工程机械的零部件及其总成的设计、研发和销售等,业务涵盖汽车内外饰件、金属成型和模具、功能件、电子电器件、热加工件、新能源等,产品主要为国内外整车客户提供配套供货。

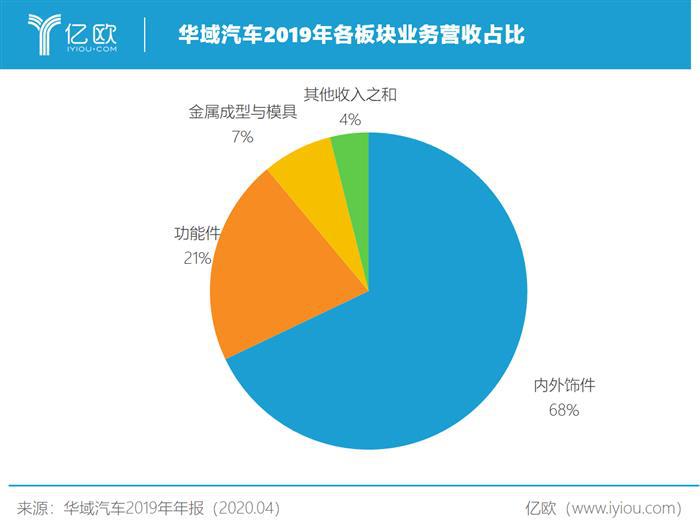

内外饰与功能件是华域汽车多年来的核心板块,二者营收总和占公司营收比重长期维持在80%以上。

财报显示,2019年公司内外饰与功能件业务贡献营收分别为920亿元及284.4亿元,营收占比67.93%和21.00%,仔细比对发现,内外饰同比下降的份额几乎恰好是功能件业务提升的份额,可见主营业务结构进一步优化。

低调稳健行进十余年的华域汽车,始终在兼容扩张和精耕细作之间谋求平衡。

至今,华域汽车已拥有较为完整的汽车零部件供应链体系,共计30家直接投资企业。在产品种类、业务规模、客户覆盖范围上均优势显著,各类主要产品均具有较高国内市场占有率,在细分赛道中处于领跑地位,如在中国车灯市场的占有率将近30%,具备绝对规模优势。

近五年华域汽车无论从营收还是净利润,都处于低速成长区间。

但作为影响净资产利润率的关键指标,毛利率表现却较为稳定。据财报数据,华域汽车2019年营收下滑8.36%的同时各项费用支出并未缩减,相对压缩了净资产利润空间。

在艰难的行业调整周期中,净资产利润率受拖累在业内企业中较为常见,对华域汽车来说,在产品业务基本盘较广的情况下,跑赢均值的同时毛利率稳中有升是一个亮点。

下一朵“沙漠之花”?

当下海外疫情蔓延尚未得到有效控制,海外零部件产业链承重,供应风险和成本大幅上升。整车厂更有可能将目光转向本土化采购,加快产业链向国内转移速度,积极寻求国产零部件替代供应商是必然趋势,这或将打开华域汽车逆势增长窗口。

汽车行业的革命和颠覆体现在智能座舱、自动驾驶加速渗透,全产业链条的数字化转型加快,以及电气化的动力总成升级提速上。

“顺势而为、因地制宜和雷厉风行是战略转型的关键词”,罗兰贝格执行总监吴钊认为,“在当下行业转型阶段,零部件企业如何平衡长短期利益和资源侧重,既能做到精耕细作度过寒冬、又能保证前瞻布局致胜未来,是个在战略和战术层面都需要全面思考的问题。”

电动化、智能化和轻量化业务正有望成为华域未来的增长主动力。

在智能化方面,华域依托上汽开疆拓土,在毫米波雷达、车载摄像头、 360度环视系统、E-Booster、智能驾驶主动感应系统等领域均有布局,在国产厂商队伍中独占鳌头。

轻量化是提升纯电动车续航里程的重要手段,华域汽车旗下子公司的轻量化铸铝业务和轻量化铝构件已具备国际竞争力。据公司资料显示,华域子公司上海赛科利、延锋安道拓和延锋彼欧已获得国产特斯拉铝合金电池托盘订单,以及侧围、后盖模具、座椅整椅和保险杠等业务定点。

据测算,在目前A股上市公司中,华域汽车是为特斯拉国产Model 3配套单车价值量最高的供应商。搭上特斯拉这列动力迅猛的“高速列车”,华域汽车在资本市场的价值将进一步被发掘。

相比于身处增速迅猛行业中的“风口浪尖”企业,跑道增速放缓却仍有幸存活且活的不错的企业更为难得。著名投资学家彼得·林奇表示,更看好在陷入低迷甚至停滞的市场环境中仍能顽强扩大市场份额的公司,他称这类投资标的为“沙漠之花”。

版权声明

本文来源亿欧,经亿欧授权发布,版权归原作者所有。转载或内容合作请点击转载说明,违规转载法律必究。

欢欢@盖世汽车供应链

欢欢@盖世汽车供应链

悠悠@盖世汽车

悠悠@盖世汽车

豆豆@盖世汽车

豆豆@盖世汽车